« FinTech », ou « Technologie financière » désigne les technologies et les innovations qui transforment la manière dont les services financiers sont déployés. Il en existe de toutes sortes, les plus usitées étant : les cryptomonnaies, le paiement mobile, les banques en ligne ou encore les paiements transfrontaliers. Si la FinTech s’implante petit à petit dans les habitudes des européens, elle fait déjà partie intégrante du quotidien des chinois.

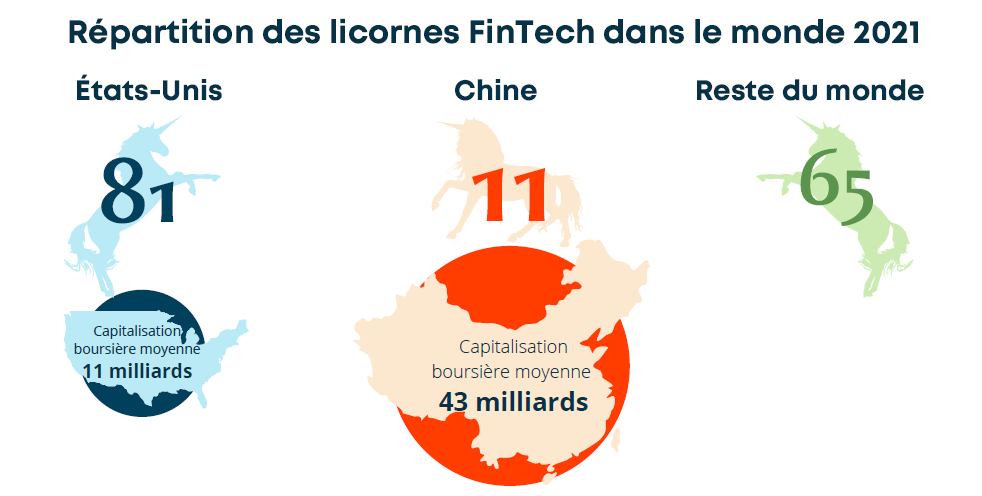

En 2020 le marché de la FinTech au niveau mondial atteignait le montant colossal de 105 milliards d’USD et on estime qu’il atteindra 158 milliards d’USD d’ici à 2023. La Chine tient le haut du pavé dans cette industrie. Effectivement, en 2019, sur les 27 licornes FinTech, les 8 licornes de l’empire du milieu ont levé 9,4 milliards de dollars de fonds et possédaient une valeur combinée de 96,4 milliards d’USD.

La Chine possède la population la plus utilisatrice de FinTech au monde : 85.7% des chinois utilisent le paiement mobile et 87% utilisent au moins 2 services FinTech. En cause ? Tout d’abord l’hyper-connectivité des chinois, permise par leur grande adaptabilité et une large couverture réseau au niveau national. Déjà en 2018, 90% de la population utilisait un smartphone contre seulement 71% en France à la même époque. La situation bancaire de la Chine a également participé au développement de la FinTech : la population est, aujourd’hui encore sous-bancarisée, épargne en moyenne à plus de 30%. S’ajoute à cela un déficit de financement s’élevant à 3500 milliards d’USD pour les petites entreprises et les consommateurs.

Les big 5 chinois

Parmi les entreprises chinoises du secteur, on peut citer les célèbres « Big Five » : Ant Group, Tencent, Ping An Group, JD Technology et Du Xiaoman Financial. Ces mastodontes de la FinTech offrent un très large éventail de services allant du simple paiement mobile au placement financier en passant par le credit scoring. Ant Group et ses 680 000 millions d’utilisateurs mensuels et Tencent fort de ses 1,2 Milliard de compte WeChat, se détachent en tant que leaders du marché national grâce à leur système de paiement Alipay et Wechat Pay. Ces entreprises collectent l’ensemble des données de leurs utilisateurs et connaissent ainsi tout de leur vie et de leurs habitudes. Ces informations leur permettent, entre autre, d’améliorer rapidement et efficacement leurs produits, les rendant ultra compétitifs.

Paiement mobile : comment et pourquoi ça marche ?

Les applications Alipay et WeChat Pay sont des portefeuilles numériques liés à une carte de crédit, des cartes prépayées ou alimentées par des virements. Pour payer il suffit d’accéder à son compte et de flasher le QR code du commerçant. Le service fonctionne même hors-ligne.

Ce système accessible à tous les consommateurs et tous les types de commerces, même les plus petits, a séduit par sa facilité d’utilisation, sa praticité et sa sécurité. De cette manière, le risque pour les commerçants de recevoir des faux billets est nul.

yue bao

Afin de faire fructifier l’argent des comptes Alipay, Alibaba a lancé, en collaboration avec Tianhong Asset Management, le fond Yu’e Bao en 2013. C’est le premier produit financier accessible à tous en Chine. Les utilisateurs Alipay ont la possibilité de placer l’argent de leur compte en ligne pour un rendement d’environ 2 % avec la possibilité de le retirer à tous moments. Yu’e Bao est aujourd’hui le 3ème plus grand fonds monétaire mondial et pèse 120.59 milliards d’USD, bien qu’il tende à diminuer.

En 2018, Tencent a lancé, à son tour, un fond : Licaitong. En un an d’existence, le produit comptabilisait déjà 10 millions d’utilisateurs et 14,5 milliards d’USD d’actifs sous gestion.

Enjeux politiques

Le développement des systèmes de paiement dits « non bancaires » au début des années 2000 trouve son origine dans le manque de services financiers. Grâce à ces innovations, la part de la population à faibles revenus, notamment dans les zones rurales, a obtenu l’accès à des services financiers jusque-là inaccessibles tels que des services de paiement en ligne et mobile ou encore des services de crédits. Ces changements s’intègrent dans la politique du parti qui avait annoncé “vouloir faire progresser les services financiers à destination des PME, des paysans, des urbains à faible revenu, des personnes démunies, des handicapés, des personnes âgées et des autres groupes spéciaux ”

La FinTech vise également à éradiquer la finance de l’ombre qui propose des prêts illicites aux entrepreneurs aux particuliers peinant à emprunter aux banques classiques.

Si le développement des FinTechs était initialement inscrit au programme du gouvernement, il pose aujourd’hui un problème : les Big Five surpassent les banques d’État du pays et accumulent un grand pouvoir politique. C’est pourquoi, la FinTech, fait l’objet depuis 2010 de plus en plus de régulations.

Impact du COVID-19

Durant toute la crise du Covid-19 en Chine, les services de FinTech sont restés ouverts alors que les guichets des banques traditionnelles se sont vus obligés de fermer lors du confinement. En parallèle, les achats en ligne ont bondi de 14,8% sur l’année 2020. De plus, les personnes âgées, généralement en retard sur le sujet, se sont massivement converties aux FinTech par la force des choses. Résultat, la pandémie a eu pour effet une impressionnante accélération de l’adoption des innovations financières en Chine.

Votre entreprise appartient à l’univers des FinTech et vous souhaitez conquérir la clientèle chinoise ? VVR International se tient à votre disposition pour échanger sur votre projet, et partager avec vous son expertise et ses 22 ans d’expérience dans l’implantation et le développement commercial en Chine.

Téléchargez cette infographie « FinTech en Chine » au format pdf

Sources : Institut Montaigne, Central Banking, Institut des actuaires, Hub 612, Marketing Chine, CEIC data, Chine magasine, CFTE education